3月份以来,芯片板块受AI带动,走出了一波大涨行情。AI芯片领涨股寒武纪年内上涨近300%,存储芯片领涨股佰维存储年内大涨超400%。

而芯片板块在沉寂了许久之后,2023年以来,板块逐步走出底部,截至4月10日,国产芯片板块指数年内已经上涨约27%,远远强于A股主要市场指数。

芯片半导体板块成交额再次站上2000亿关口,诺安基金的蔡嵩松管理的多只基金因为重仓芯片板块,排名再次位居前列,投资者纷纷表示“蔡皇”回来了,这些都让芯片板块再次被投资者广泛关注。

数据来源:东方财富

不少分析师认为,芯片行业有望在今年迎来周期的底部反转。今年以来,芯片板块的走强就是有这个预期逻辑在。

笔者认为,近期人工智能的火热,让芯片走出了加速行情,也只是给芯片板块“锦上添花”而已。本质上,今年是科技大年,芯片作为科技的底层基础设施,自然也是受益品种。

笔者就为大家梳理下国产芯片产业链,以及受AI人工智能带动,有望受益的AI芯片和存储芯片公司。

芯片行业市场规模已达4万亿

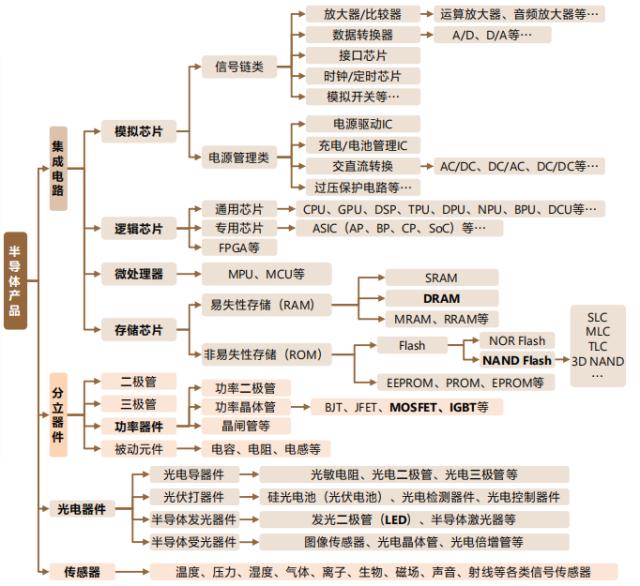

一般来说,芯片、集成电路、半导体基本上都是混用的称谓,各类行情软件或者媒体也没有严格区分。半导体按产品类型划分4大类:集成电路、分立器件、光电子器件、传感器。除以上分类外,半导体产品还有多种分类维度,例如按照下游需求场景可分为:民用级(消费级)、汽车级(车规级)、工业级、军工级和航天级等。

资料来源:德邦研究所绘制

全球半导体产业从上世纪四五十年代在美国起源后开始蓬勃发展,在成长过程中历经了从美国到日本,从日本到韩国和中国台湾,以及再到中国大陆的三次产业区域转移。

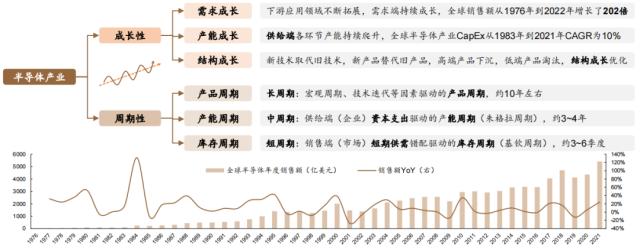

同时,全球半导体市场下游历经多轮增长周期,从1976年的约29亿美元成长202倍到2022年的5832亿美元,市场规模达到4万亿元人民币。下游已经渗入到消费电子、计算机、通信、汽车、工业等多个应用领域,成为信息科技产业和数字经济的基石。

芯片行业的周期性变强

全球半导体产业经过几十年的发展,已经从快速增长的成长行业转变为渐进式增长的成熟行业,成长性逐渐变弱,周期性不断增强。全球半导体产业格局集中度不断提升,头部企业成长速度放缓但盈利能力变强。

资料来源:德邦研究所绘制

全球芯片产业链格局,中国仅在芯片封测环节占优

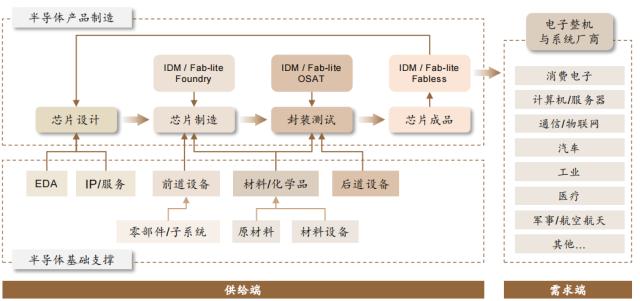

全球半导体产业链包括设计、制造、封测三大核心环节,和基础技术研发、半导体设备、半导体材料三大支撑环节,以及多种下游应用领域。在价值量分布上,呈现出“设计>晶圆制造>设备>封测>材料”的特征。

资料来源:德邦研究所绘制

从供给端来看,主要与各区域生产要素优势类型有关,美国在全球半导体市场供应端占据接近一半份额。(1)设计、设备等研发密集型环节,主要由美国、欧洲等区域主导;(2)材料和晶圆制造等资本开支密集型环节,主要由欧美以外地区主导;(3)封装测试等资本开支和劳动力密集型环节,主要由中国大陆主导。

芯片国产替代空间上万亿元

中国大陆半导体产业起步较晚,目前在全球市场份额第一且仍保持上升趋势。中国大陆在供给端较为薄弱,IC产值虽然快速增长,但自给率水平仍然不高。

根据SIA数据,2021年中国大陆以1877亿美元销售额的占据全球35%市场份额,是全球半导体产品最大消费地区。但中国大陆生产的IC产品仅占中国市场需求的16.7%,在全球市场的份额仅为6.1%,国产替代空间上万亿元。

此外,从进出口的角度看,中国大陆半导体产品贸易逆差仍在扩大,进口高端芯片、出口低端芯片现象仍然显著,半导体产品在整体进口金额占比也屡创新高。

中国半导体产业由于国产替代的需求,仍将保持快速成长。巨大市场空间有望推动全产业链企业高质量发展。

AI芯片复合增速达到48.4%

而站在当前AI的风口,AI芯片和存储芯片这两个细分领域则相对其他芯片有更强的驱动逻辑。

ChatGPT为代表的人工智能行业高速发展,离不开底层硬件设施。算力、模型、数据一直是AI发展的三大要素,而AI芯片所代表的算力则是人工智能的底层基石。

AI芯片主要分为CPU、GPU、FPGA和ASIC四类,CPU是AI计算的基础,GPU、FPGA、ASIC作为加速芯片协助CPU进行大规模计算。而GPU用量最大,据IDC数据,预计到2025年GPU仍将占据AI芯片8成市场份额。

由于英伟达GPU产品线丰富、产品性能顶尖、开发生态成熟,目前全球AI算力芯片市场由英伟达的GPU垄断,根据中国信通院的数据,2021年Q4英伟达占据了全球95.7%的GPU算力芯片市场份额。

2023财年,英伟达数据中心营收达到150亿美元,同比增长41%,FY2017-FY2023复合增速达63%,表明全球AI芯片市场规模保持高速增长。

1)GPU:支撑强大算力需求。由于具备并行计算能力,可兼容训练和推理,目前GPU被广泛应用于加速芯片。

2)CPU:可用于推理/预测。AI服务器利用CPU与加速芯片的组合可以满足高吞吐量互联的需求。

3)FPGA:可通过深度学习+分布集群数据传输赋能大模型。FPGA具备灵活性高、开发周期短、低延时、并行计算等优势。

4)ASIC:极致性能和功耗表现。ASIC芯片通常针对AI应用专门设计了特定架构,在功耗、可靠性和集成度上具有优势。

IDC预测未来18个月全球人工智能服务器GPU、ASIC和FPGA的搭载率均会上升,2025年人工智能芯片市场规模将由2020年的101亿美元提升至726亿美元,复合增速达到48.4%。

存储芯片有望受3大逻辑驱动

AI芯片是受益于服务器“算力”需求提升,而存储芯片则受益于服务器“存力”。浙商证券研究认为,存储芯片或存在3大逻辑驱动。

一是,海外厂商占据绝对份额,国内存储安全重要性凸显。2023年3月31日,我国发起对美光在华销售产品的网络安全审查,体现出存储产业安全的重要性。

二是,得益于人工智能、物联网、云计算等新兴技术的快速发展,中国数据正在迎来爆发式增长,驱动存储设备在数据中心采购占比进一步提升。据IDC预测,预计到2025年,中国数据圈将增长至48.6ZB,占全球数据圈的27.8%,成为全球最大的数据圈。

AI技术革命推动高算力服务器等基础设施需求提升,AI服务器所需的DRAM/NAND存储芯片分别是常规服务器的8/3倍。

三是,存储周期拐点已至,库存改善、价格压力缓解。美光23Q1存货环比小幅回落,集邦咨询预测23Q2DRAM价格跌幅收窄至10%-15%(23Q1为20%),库存情况改善、价格压力缓解,存储行业周期迎来拐点。

万联证券也认为,随着海外大厂陆续宣布减产以及缩减资本支出,存储芯片供给端过剩现象将进一步改善,产业有望加速去库存,存储领域的价格有望止跌企稳;伴随下半年宏观经济复苏、需求逐步回暖,存储芯片供需格局和库存水平有望逐步改善。

廖茂林、董承非等私募大佬也“力挺”半导体

百亿私募正圆投资的明星人物廖茂林在4月初的路演当中提到,未来的投资方向主要是高质量发展带来的两个底层需求,一个是绿色能源,一个是科技效率。其中,效率提升的话离不开半导体技术的突破,包括当下最热的AI也要基于半导体才能有好的发展。

另一百亿私募大佬董承非,在今年2月份的路演当中,也透露自己看好芯片半导体。董承非认为,2011年之前是周期的时代,2011年之后是消费的时代,但未来10年,最牛的资产是科技。他坦言,自己目前重仓半导体板块。

在董承非看来,投资科技一方面是时代的需要,第二方面政策也在鼓励,第三个也是“我们作为投资者的一个时代的使命”。在目前的国际形势下,科技自强必须要发展起来。

关键词阅读:半导体产业链