私募透视镜|头部私募坚定“在场”!券商研报:高股息资产与避险品种被视作对冲市场波动关键配置

热点聚焦

四大行股价再创新高 券商研报:高股息资产与避险品种被视作对冲市场波动关键配置

4月18日,A股窄幅整理,6G概念股爆发,四大行股价再创新高,地产股掀涨停潮。当前市场上涨的主要动能在于关税风险利空消化后对宏观政策的期待提升,因此4月底前后的重要会议定调和政策安排将是观察市场变化的重要时间窗口,华安证券预判市场将延续震荡缓慢上行的态势。尽管外部不确定性因素持续存在,但国内政策与市场估值优势将为A股提供支撑,第二季度市场或呈现“震荡中分化、分化中寻机”的格局,消费与科技板块因政策红利释放、产业趋势加速升级,或成为机构布局的核心方向;高股息资产与避险品种则被视作对冲市场波动的关键配置。北京景星资产指出,当前中国股市估值处于低位,蕴含丰富的投资机会,但在中美博弈、宏观贝塔下降的大背景下,A股市场波动率大概率会提升,并仍可能在相当长时期内呈现存量博弈特征。未来无论是量化投资和主观投资均大有可为。量化投资可以挖掘市场波动率上升及存量博弈阶段的确定性机会,而主观投资可以充分挖掘消费、科技和红利资产蕴含的确定机会。

坚定“在场” 头部私募保持高仓位操作

财联社消息称,根据渠道最新净值数据,上周,高毅资产、景林资产、睿郡资产等多家知名头部私募旗下产品的净值表现,与上证综指、创业板指等宽基指数走势基本一致,回撤幅度普遍在2%至9%之间,显示出头部私募的高仓位状态。有头部私募表示,中国多个产业实力强劲,一批优秀的中国龙头公司估值偏低,市场波动提供了拥有这些资产的良好契机,目前最重要的是“在场”。

百亿量化私募,暂停申购

4月18日,百亿量化私募龙旗科技公告称,自5月1日起,龙旗量化择时策略产品将暂停接受资金的申购和追加。龙旗科技表示,暂停募集后,投资者已持有份额的赎回不受影响。同时,策略投研团队将持续加大研究投入,随着模型的创新迭代,公司也将适时重新开放申购。龙旗科技现有指数增强和绝对收益策略产品线,如中证红利指增、中证2000指增、科技创新精选、量化多头等保持正常开放。

首季28家量化策略私募平均收益率为6.01%

私募排排网统计数据显示,首季45家有业绩记录的百亿元级私募机构平均收益率为4.59%,42家机构实现正收益,占比93.33%。量化策略继续领跑,28家私募机构全部盈利,平均收益率为6.01%。对于量化策略,佑维投资表示,面对复杂市场环境,资产配置的多元化成为当下热点,量化CTA策略有望帮助投资者捕捉市场波动机遇。CTA策略与传统资产低相关的特性,使得投资者更好的实现“增厚收益、风险分散”的投资目标,也是重要的投资工具。

硬科技企业融资透视:国资“托底” ,广东、浙江引导基金出资持续位列前茅

自“科技自立自强”战略明确以来,政策持续引导资本向硬科技领域倾斜,叠加外资谨慎与国内产业结构升级需求,市场格局加速重构。4月17日,财联社、《科创板日报》与执中、招商银行联合发布《中国私募股权市场出资人解读报告2025》显示,机构LP出资连续四年持续下滑,2024年,机构LP认缴出资总额1.27万亿元,仅约为2020年的六成。其中国资性质资金(政府资金+国资控股机构)出资占比88.8%,对应实际出资约1.13万亿元。地域细分方面,广东、浙江引导基金出资持续位列前茅。在基金备案与投融资方面,2024年新增备案基金规模为22780亿元,同比下降22%,基金备案数量同比下降44%,基金管理人存量持续缩减。投融资数据也出现骤降,获投公司数量同比下降39%,可估算投融资金额同比下降37%。产业结构调整持续推进,投资偏好A轮阶段的初创期企业,“硬科技”成为热门投资赛道,半导体、生物制药及人工智能位列热门细分赛道前三。另值得关注的还有2024年出资额排行前列的政府引导基金为:北京市政府投资引导基金(有限合伙)(891亿元)、深圳市引导基金投资有限公司 (123亿元)、浙江省产业基金有限公司(72亿元)、柳州市产业引导基金投资管理有限公司(72亿元)以及无锡市创新投资集团有限公司(62亿元)。

产业机会掘金

高盛预测金价将突破4000美元

美元现货金价今年以来涨幅约27%,表现冠绝大类资产。主流投资机构调高黄金目标价,高盛预测金价将突破4000美元。融升基金合伙人王泽鹏表示,关税冲击下工业品继续偏弱、贵金属强势。全球经济政治秩序的稳定性和可预测性下降,避险需求继续推升金价。地缘风险上升、原油价格不确定性较大,预计将继续偏弱运行。基于前期基于国家虽然出台了刺激政策、但地产数据尚未得到改善、工业品微观短期继续偏空。同时外部环境存在巨大不确定性,商品市场本季度整体以偏弱预期的配置逻辑应对,同时在波动率加大的背景下挖掘套利对冲交易机会为主。

上衍投资是市场上最早研判黄金进入长期牛市的机构之一。2022-2023年多次分享看好黄金牛市前景观点。其中2023年4月14日发布的《三论黄金》,较系统论述了黄金牛市的研判逻辑和投资策略。他们从大类资产长周期轮动的历史规律出发,以美股为参照物,认为2020年代将进入美股震荡黄金长牛的市场格局。如今黄金牛市稳步前行,美股区间震荡格局渐显,印证了其判断。展望未来,预计黄金的长期牛市将持续,同时继续重申两三年前的投资建议:忍受短线波动,以年为单位长线配置持有黄金。

利好涉及机械、汽车、电力装备,私募力挺哪些赛道?

4月18日,国新办举行经济数据例行新闻发布会,数据显示,2025年以来,我国经济运行平稳向好,一季度规模以上工业增加值同比增长6.5%,增速比去年四季度加快0.8个百分点;装备制造业发展良好,电子、汽车、电气机械器材等行业拉动作用突出。

同时,工信部对今后一段时期的重点工作做出部署:出台机械、汽车、电力装备等三个行业新一轮的稳增长工作方案,推动重点行业技术改造和设备更新;出台相关行业数字化转型实施方案,促进人工智能等新技术与装备产品的深度融合应用。

深圳市多和美投资顾问有限公司表示,坚定看好我国制造业未来的发展。中国在本次关税战中的应对非常有力,及时稳住资本市场的信心,出访东盟国家努力打破特朗普关税战的包围圈,并与欧盟积极磋商寻求合作。从长期来看,我们非常看好中国的工程师红利和制造业韧性,我们认为中国经济未来的潜力巨大,也相信中国能在本次贸易战中取得胜利。

上市公司增持信息

赛力斯:高管及骨干团队增持公司股份24.84万股,增持金额合计3313.79万元

金晶科技:拟1亿元-2亿元回购公司股份用于股权激励

生益电子:拟5000万元-10000万元回购公司股份用于股权激励

酒钢宏兴:拟1亿元-2亿元回购公司股份用于维护公司价值及股东权益

万安科技:拟2000万元-4000万元回购公司股份

异动运营私募

重庆穿石私募基金因多项违规行为被出具警示函

重庆证监局公告,重庆穿石私募证券投资基金管理有限公司因存在多项违规行为,收到了出具警示函的行政监管措施。具体问题包括未按规定向投资者披露相关定期报告,以及在募集销售过程中未对投资者的风险识别能力和风险承担能力进行评估。在未按规定披露信息方面,重庆穿石私募证券投资基金管理有限公司未能按合同约定向投资者披露穿石年轮基金、穿石品质生活二期私募证券投资基金及穿石特殊情况私募证券投资基金的相关定期报告。此外,公司在募集销售过程中未对投资者的风险识别能力和风险承担能力进行必要评估。重庆证监局要求重庆穿石私募证券投资基金管理有限公司认真学习并严格遵守私募基金相关法律法规,强化合规意识,提升规范运作水平。

天堂硅谷因未按约定披露私募基金净值被出具警示函

浙江证监局公告,天堂硅谷创业投资集团有限公司因在私募基金业务中未按合同约定向投资者定期披露净值而受到监管措施。该行为违反了《私募投资基金监督管理暂行办法》(证监会令第105号)第二十四条的规定。因此,浙江证监局决定对天堂硅谷创业投资集团有限公司采取出具警示函的措施,并将该情况记入证券期货市场诚信档案。

思梵私募基金因业务存多项违规行为被出具警示函

浙江证监局公告,思梵私募基金管理(杭州)有限公司因在私募基金业务中存在多项违规行为,收到出具警示函的监督管理措施。具体违规行为包括委托第三方机构参与投资管理时未对合格投资者证明材料进行严格审核,未按合同约定披露定期报告,及未妥善保管合格投资者认定相关证明材料。这些行为违反了《私募投资基金监督管理暂行办法》第四条第一款、第二十四条和第二十六条的规定。浙江证监局要求思梵私募基金管理(杭州)有限公司在收到决定书后7日内提交书面整改报告。

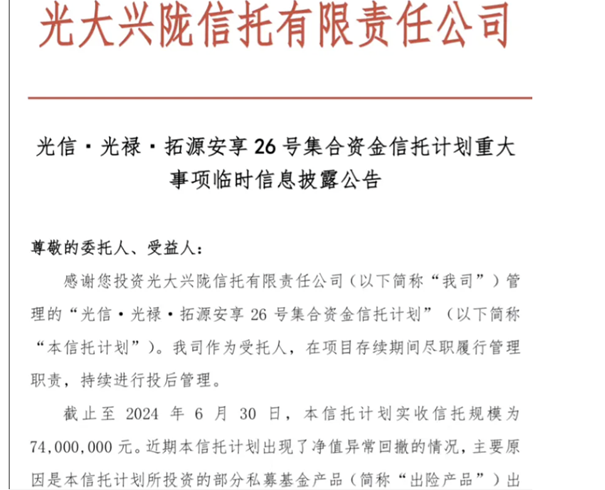

光大信托与上海通怡达成仲裁和解 和解金约2亿

出现净值异常回撤的光大信托安享睿享系列产品又有新进展。据财联社消息,光大信托安享系列睿享系列产品发布临时公告披露相关事件进展,称已与私募基金公司上海通怡投资管理有限公司达成仲裁和解。稍早前,界面新闻获取的另一份《关于拓源安享等系列信托计划与上海通怡仲裁和解事项的说明》显示,目前存续的拓源安享等系列信托计划中有28只信托计划持有了通怡明曦8号私募证券投资基金,合计投资本金余额约1.76亿元。光大信托和上海通怡双方通过分步付款等达成和解,和解金额合计约19381万元,即包含剩余未变现投资本金和计算至4月3日的每日资金占用利息。就此和解事项,光大信托暂未回复。

中基协资料显示,通怡投资登记完成于2016年8月,管理规模100亿元以上,24名持证从业人员,主要业务类型为私募证券投资基金私募证券投资类FOF基金,其法定代表人储贻波曾拥有5年在证券行业从业经历。

了解“私募透视镜”

在财富管理发展的大背景下,私募作为金融市场的重要力量,其投资策略、人事变动及运营状况对投资者而言至关重要。为了帮助投资者更好地洞察私募界的动态,把握投资机遇,规避潜在风险,金融界特此推出“私募透视镜”栏目。该栏目将聚焦行业热点,梳理私募观点,紧密追踪人事风云,结合监管信息披露,为投资者提供全面、及时、深入的私募资讯服务,助力投资者在财富管理之路上行稳致远。

透视私募,尽在掌握。线索提供:fund@jrj.com.cn